5月5日,支付宝官方微信公众号发布消息称,近期支付宝上线了“数字人民币”搜索功能,帮助新用户更方便地开通数字人民币钱包,并支持一站式使用数字人民币收付款、转账和*管理等功能。

这意味着国内支付巨头也开始助力推进数字人民币的应用。同日,广东首家医疗机构数字人民币医疗支付场景,在广东省人民医院惠福分院落地应用。

数字人民币在全国范围内推广的预期进一步提升。

近期常有小伙伴问报告酱,数字人民币的使用在体验上和第三方支付并无差异,第三方支付已经很便利了,为何还要用数字人民币?数字人民币有哪些产业链受益?应用空间有多大?

本文报告酱梳理了近期最新的4篇数字人民币报告,将对以上疑问进行解答分享。

#01#

数字人民币有什么优势?

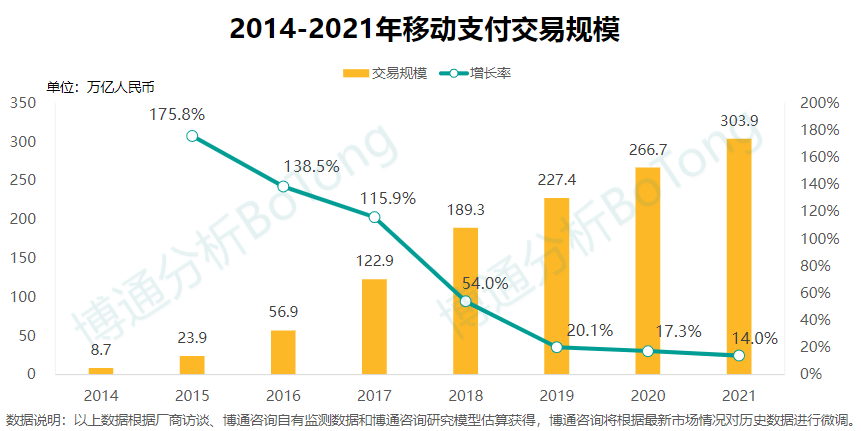

据博通分析报告《非银支付行业年度专题分析》测算,2021年,移动支付交易规模达到了303.9万亿元人民币,比去年同期增长14%。

博通咨询认为,未来移动支付行业的发展,主要得益于长尾效应的延续、数字化工具加速、行业数字化程度带来的企业增值服务增长。

央行副行长在支付清算协会论坛上的讲话表示,支付产业是国之重器,是经济活动的基础,帮助经济薄弱环节和弱势群体跨越支付领域数字鸿沟,不仅是支付普惠问题,更是关乎释放内需潜力、扩大居民消费、畅通国内大循环的重要问题。

另一方面,现金管理成本相对较高,其设计、印制、调运、存取、鉴别、清分、回笼、销毁以及防伪反假等诸多环节耗费大量人力、物力、财力,也使得法定数字货币成为低成本、高效率的流通工具。

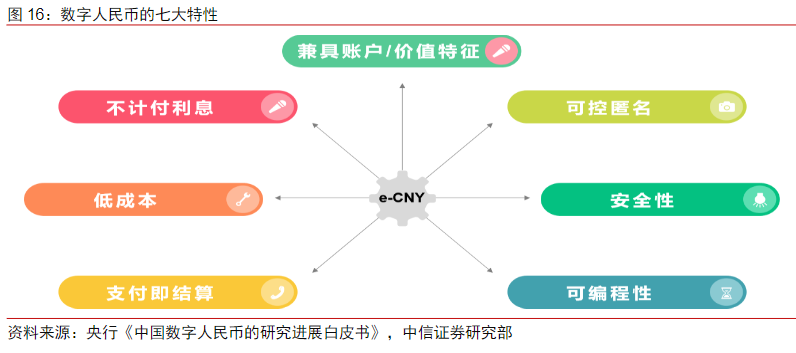

事实上,作为国家的法定货币,数字人民币很有优势:

-

一是更节省,数字人民币支付、提现均为0手续费,降低了现金支付和提现成本;

-

二是更安全,数字人民币遵循“小额匿名、大额依法可溯”的原则,有利于保护个人隐私及用户信息安全;

-

三是更普惠,未开立银行账户的公众可通过数字人民币钱包享受基础金融服务。

此外,数字人民币离线支付类似*,可以满足网络覆盖不到的地区以及特定场所的使用。

#02#

产业链中,谁最受益?

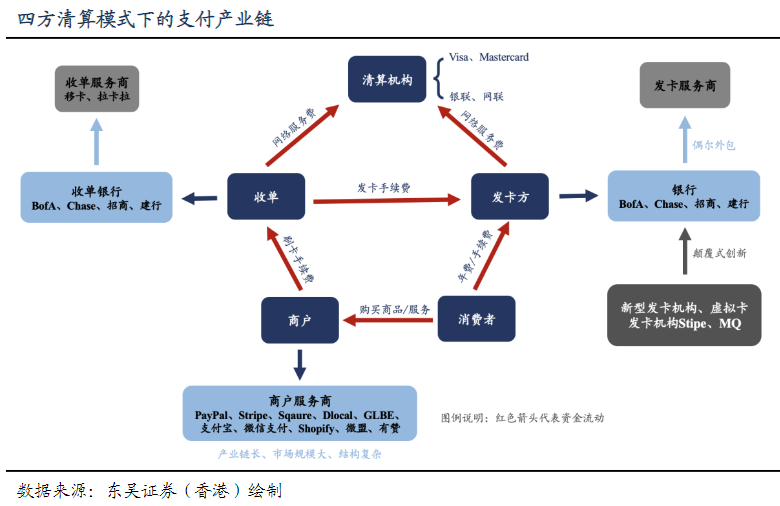

过去一年,互联互通被加速推进,让整条产业链更大范围地回归了四方清算模式,反过来也为下一步网络支付更进一步的互联互通奠定了基础。

在四方清算模式下,清算机构作为平台,同时对接收单机构和发卡行,各个发卡行可以共享商户,灵活性高于三方清算模式,逐渐成为市场主流。主要参与者分工如下:

-

发卡行:负责发卡(C端获客),相关卡片管理,处理付款/退款流程,客户信用管理等;

-

收单方:相当于商户的发卡行,负责商户账户的管理,处理商户交易信息等;

-

清算机构:承接整个支付流程的信息流,实现跨行交易清算;

-

商户:提供商品和服务。

2000年以后,越来越多玩家加入产业链,支付赛道形成百花齐放的态势。目前,产业链所有玩家的收入均来源为商户支付的手续费,收入占比:银行>收单机构>清算机构。

从商业模式来看,银行虽然收入最高,但为了完成B端和C端获客,成本相对较高;收单机构需要做B端获客及硬件铺设,成本也较高。清算机构作为轻资产平台,盈利能力最强。

清算机构的本质是一个平台,商业模式的核心为双边网络效应,消费者和商家的飞轮一旦滚动起来,边际成本逐渐变低,规模效应逐渐变强,市场格局向垄断态势演变。

例如Visa,公司2017-2021年经营利润率均超过60%,净利率在45%-50%之间。

国内第三方支付机构微信支付和支付宝崛起,打破过一次中国非现金支付产业链的稳定,并从支付产业链中获得一杯羹。但第三方支付的底层也是*支付,移动支付资金回归银行账户趋势明显。

另外,第三方支付还通过压缩产业链其他玩家获得利润:

-

若使用钱包内余额支付,支付宝和微信支付抢占了过去银行和清算机构的市场。交易过程不涉及*,因而也不需要清算机构;

-

若使用钱包中绑定的*支付,支付宝和微信支付将扣除手续费,这笔手续费需要分配给发卡行、收单机构和清算机构,剩下的则为第三方支付机构收入。

支付需求永恒存在,支付赛道也是牛股频出。在东吴国际最新报告《从支付产业链看行业变迁:数字人民币》中认为,未来支付方式和支付载体的变化,以及企业的科技创新,均有可能打破原有产业链的平衡,出现新的机会,新的牛股。

#03#

应用空间有多大?

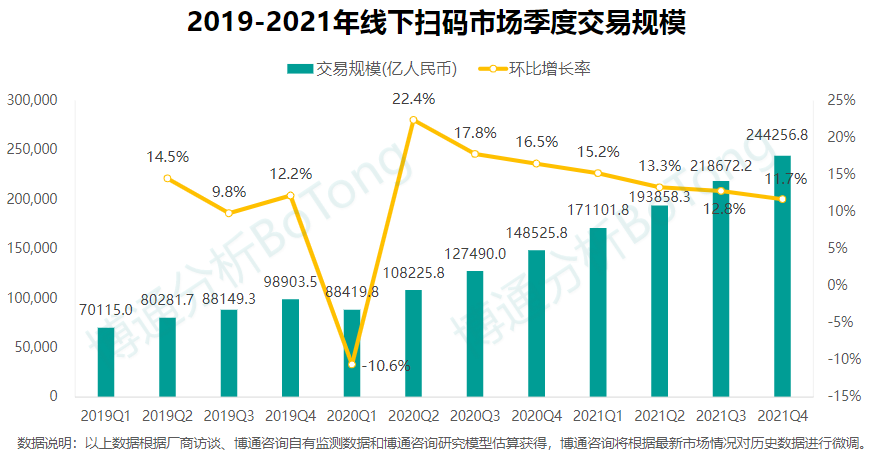

中信最新《数字人民币:数字经济时代支付基础设施》报告中认为,随着用户习惯、市场格局的重塑,数字人民币场景的应用空间增大。

观察中美非现金支付产业链,除收单机构、清算机构和发卡行这几个玩家之外,更多的商业模式创新和投资机会均围绕商户侧和用户侧:

-

初始业务围绕C端流量出发,再逐步拓展场景和服务,例如微信支付;

-

初始业务围绕场景出发,例如支付宝、PayPal;

-

初始业务从B端出发,逐步拓展至C端场景。

可以看出,不管哪种发展路径,最终落脚点均在于流量、场景以及商家服务。

目前数字人民币在B端还无成熟商业模式显现,东吴建议首先关注数字人民币基础设施搭建方面的公司,建议关注商家端和流量端的商业模式创新;以及为银行提供营销、用户管理等服务的公司。

据前瞻数据,2021年下半年,我国数字人民币的交易规模增长53.82%。预计未来随着我国数字人民币的试点区域展开,推广力度不断扩大,保守估计到2027年,我国数字人民币的交易规模将超5000亿元。